Dall’Agenzia delle entrate arrivano le indicazioni operative relative alle misure introdotte dal D.Lgs. n. 11/2024, recante la razionalizzazione e semplificazione delle norme in materia di adempimenti tributari (Agenzia delle entrate, circolare 11 aprile 2024, n. 8/E).

L’Agenzia delle entrate nella nuova circolare n. 8/2024 esamina le misure di razionalizzazione e semplificazione in materia di dichiarazioni fiscali previste dal Decreto Adempimenti, soffermandosi nello specifico:

– sulle semplificazioni a favore delle persone fisiche non titolari di partita IVA;

– sulle semplificazioni a favore anche dei titolari di partita IVA;

– sulle semplificazioni a favore dei sostituti d’imposta;

– sulla revisione dei termini di presentazione delle dichiarazioni.

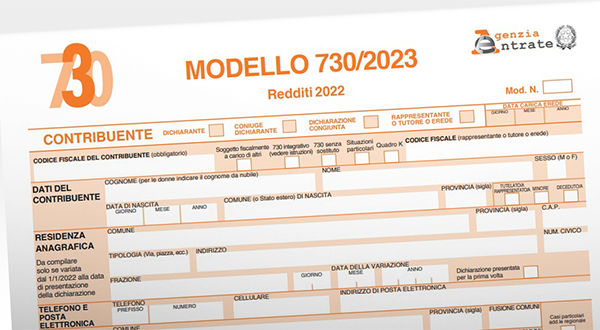

Facilitata ulteriormente la presentazione del modello 730, grazie alla presentazione in modalità semplificata, fruibile da lavoratori dipendenti e pensionati già a partire dall’attuale campagna dichiarativa 2024. Da quest’anno, infatti, l’Agenzia delle entrate rende disponibili al contribuente, in modo analitico, le informazioni in proprio possesso, che possono essere confermate o modificate. Queste informazioni, in particolare, saranno disponibili in un’apposita sezione dell’applicativo web della dichiarazione precompilata, accessibile tramite l’area riservata del sito internet dell’Agenzia. I contribuenti interessati, utilizzando un percorso guidato e semplificato, potranno confermare o modificare le informazioni in possesso delle Entrate che, una volta definite, saranno riportate in via automatica nei campi corrispondenti della dichiarazione dei redditi modello 730, facilitando la compilazione della dichiarazione precompilata.

La possibilità di presentare la dichiarazione semplificata sarà progressivamente estesa a tutti i contribuenti non titolari di partita IVA.

A titolo esemplificativo, per effetto dell’estensione dell’ambito soggettivo, il modello di dichiarazione semplificato potrà essere presentato, a regime, anche da parte dei soggetti, non titolari di partita IVA, che non conseguono redditi di lavoro dipendente o assimilati, ma esclusivamente redditi di capitale.

Già da quest’anno è possibile riportare i redditi di capitale di fonte estera soggetti a imposizione sostitutiva.

Inoltre, sempre a partire dall’anno in corso, un’ulteriore novità consente ai soggetti che presentano il modello dichiarativo 730 di poter ora richiedere direttamente all’Agenzia l’eventuale rimborso dell’imposta o effettuare il pagamento dell’importo dovuto, pur in presenza di un sostituto d’imposta tenuto a effettuare il conguaglio.

Snelliti e di più agevole compilazione anche i modelli di dichiarazione relativi alle imposte sui redditi, IVA e IRAP, grazie alla progressiva eliminazione delle informazioni non rilevanti ai fini della liquidazione dell’imposta o acquisibili dall’Agenzia delle entrate dalle banche dati proprie, oppure, nella titolarità di altre amministrazioni. La riduzione delle informazioni interesserà in particolare i crediti d’imposta derivanti da agevolazioni per gli operatori economici.

In pratica, è progressivamente eliminato l’obbligo di indicare in dichiarazione i crediti d’imposta per i quali è riconosciuto il solo utilizzo tramite “compensazione orizzontale” finalizzata ad estinguere debiti. Per quelli per cui permane l’obbligo di indicazione nelle dichiarazioni annuali, è stabilito, invece, che il mancato riporto nei modelli dichiarativi delle informazioni ad essi relative non comporta la decadenza dal beneficio, sempre che i crediti d’imposta siano spettanti. Tale previsione non vale per i crediti d’imposta qualificati come aiuti di Stato o aiuti de minimis.

Oltre ciò, viene estesa anche a lavoratori autonomi e imprenditori, seppur in fase di sperimentazione, la dichiarazione dei redditi precompilata.

Modificati anche i termini ordinari di presentazione delle dichiarazioni, in materia di imposte sui redditi e IRAP, inclusa la dichiarazione dei sostituti d’imposta (modello 770), per gli anni 2024 e seguenti, fermi restando i termini relativi alla presentazione del modello 730.